金融機関がチェックする決算書の重要項目「誰も教えてくれない決算分析シリーズ③」

-1.jpg)

-1.jpg)

御社の税理士さんは決算書の見方を教えてくれていますか?また御社の決算書が世間一般と比較してどのような点に問題点があるのか、アドバイスしてくれていますか?このコラムでは「誰も教えてくれない決算分析シリーズ」と題して全3回に渡って決算分析の方法を分かりやすく解説します。第3回は金融機関がチェックする決算書の重要項目です。

このコラムの推奨対象者

・自社の決算が世間一般と比較してどのような状態にあるのかよく分からない

・自社の決算書が金融機関からどのように評価されるか知りたい

・金融機関の決算書審査ポイントを知りたい

コラムの信頼性

タスクマン合同法務事務所は、介護障害福祉事業の設立と運営支援に専門特化した法務事務所です。このコラムの執筆時(令和5年6月)現在、介護障害福祉事業の累積支援実績575社。税理士・社労士・行政書士・司法書士が合同しているため、設立手続きだけでなく会社の決算についても総合的にサポートすることが可能です。

金融機関がチェックする重要項目

金融機関に融資を申し込む場合、通常は2期分の決算書と将来の事業計画書の提出を求められます。過去から未来にかけて、その会社の財務状態がどのように推移するのか審査するためです。その中でも決算書は融資審査の中で特に大きなウエイトを占めます。

連載シリーズの第1回と第2回で決算書の見方や、基本的な決算分析指標について解説していますので、まだご覧頂いていない方は是非先にご確認下さい。

決算書の見方と自己資本比率・営業利益率 「誰も教えてくれない決算分析シリーズ①」

企業の生命線!借入金償還年数・流動比率 「誰も教えてくれない決算分析シリーズ②」

今回の説明の中心は「金融機関がどのような目線で決算書を審査するのか」という点です。金融機関によって審査方法が異なるため、一般論で解説します。このコラムをご覧頂くと「決算を税理士に任せきりにしてはいけない」ということがご理解頂けます。

税務署と金融機関のスタンスの違い

本題に入る前に、決算書に対する税務署と金融機関のスタンスの違いを端的にご説明します。

税務署と金融機関のスタンスの違い

税務署 :利益が過少に計算されていないか、という点に着目

金融機関:利益が過大に計算されていないか、という点に着目

税務署の立場として利益が少なく計算されていると、連動して法人税が少なく計算されるため、例えば売上高の計上漏れがないか、または経費が過大に計上されていないか、経費として計上してはいけないものが計上されていないか、などの点に着目します。

一方、金融機関の立場では、利益が意図的に多く計上されていると、その会社の本来の財務状況を正しく審査することが出来ないため、例えば売上高が過大に計上されていないか、または経費が過少に計上されていないか、などの点に着目します。

このように税務署と金融機関では、基本的に決算書の見方が180度異なります。つまり仮に御社の顧問税理士が「税務署に提出する決算書として問題ありません」と太鼓判を押したとしても、その決算書が金融機関にどのように評価されるかは全くの別問題であると言えるわけです。以下金融機関の審査目線で解説していきます。

売上高の過大計上を確認される勘定科目

まずは売掛金です。売掛金は決算日時点で売上としては確定しているけれども、その入金が後日となる勘定科目です。

売掛金の増加は売上高を押し上げ、結果として会社の利益を押し上げるため、金融機関は金額の妥当性を確認します。根拠書類として自社発行の請求書や契約書の提出を求められる場合があります。例えば本来決算月の翌月以降に売上として成立する取引を、決算月に前倒しで計上していないか等の視点で審査が行われます。

経費の過少計上を確認される勘定科目

次に経費の過少計上を確認される勘定科目について解説します。経費の過少計上により、先ほどの説明同様、利益を押し上げる効果があるためです。事例の会社で該当するのは前払費用、仮払金、商品の勘定科目です。

前払費用はお金を支払った時点で、商品やサービスの提供を受けていない場合に使用する勘定科目です。いわゆる前金というものです。後日商品やサービスの提供を受けた時点で、経費の勘定科目に振り替わります。

仮払金はお金を支払った時点で、何らかの理由で勘定科目が確定できない場合に使用します。こちらも後日取引内容が確定した時点で、経費の勘定科目に振り替わります。

前払費用も仮払金も、実際には経費として確定しているにもかかわらず、決算日時点であえて前払費用や仮払金として処理すると経費を減少させ、利益を押し上げる効果があります。金融機関はこれらの内容を詳しく確認します。

続いて商品です。介護障害福祉事業では商品という勘定科目を用いるのは稀だと思いますので簡単に説明します。

商品という勘定科目はいわゆる「売れ残り」を示します。「売れ残り=悪」というイメージを持たれる方も多いと思いますが、決算書上、商品は「資産」の取り扱いとなり、売上原価つまり経費を減らす効果があります。決算日時点に実際にどのような商品が売れ残っていたのか、商品棚卸表などの提出を求められる場合があります。

私的な資金流用の疑いを確認される勘定科目

次に私的な資金流用の疑いを確認される勘定科目について解説します。金融機関の立場に立つと「仮にこの会社に融資したとして、本当に事業のために使われるのだろうか」という点が気になるところです。

そこで確認されるのが仮払金、短期貸付金などの勘定科目です。これらの勘定科目の宛先が代表者や役員個人となっている場合、金融機関は資金の私的流用を疑います。要は「会社のお金を個人的な目的のために使っていないか?」という視点です。

時折、経営者から「私的流用などしていないのに、自分あての短期貸付金が決算書に載っている」と質問を受ける場合があります。多くは会社の現預金管理のずさんさが原因です。

通常は会社預金口座からの現金引き出し後、現金出納帳へ記帳し小口現金の出入金管理を行います。しかし現金出納帳を作成していない場合、一旦経営者の手元に会社資金が留まり、経費支出の都度領収書に置き換わっていく形となります。

仮に領収書の受取り漏れ、紛失などがあると「預金引き出し額>領収書合計額」となります。この差額が代表者向けの短期貸付金、すなわち私的流用とみなされ融資審査上マイナス評価されます。またそもそも「現金出納帳すら作成していない会社」ということでも評価は格段に下がります。

減価償却費の過少計上

続いて減価償却費について解説します。減価償却費とは、固定資産を購入した時にその耐用年数に応じて、少しずつ経費化するときに用いる勘定科目です。事例の会社では建物、車両運搬具、開業費が減価償却の対象となります。

これらは税法で定める償却限度額を超えない範囲で会社の判断により償却するため、極端に低い償却費としたり、全く償却しないという判断も可能となります。このような処理をすると利益を意図的に押し上げる効果があるため、金融機関から償却資産台帳の提出を求められる場合があります。

未払金の内容

続いて未払金について解説します。未払金は決算日時点で支払い義務が確定しているけれども、実際の支払いが後日となる場合に用いる勘定科目です。審査の観点として2点あります。

1点目は支払い義務が到達しているものを漏れなく計上しているかという点です。計上漏れがあると利益を押し上げる効果があるためです。金額の大きいものの例として給与や社会保険料などが挙げられます。

2点目は支払いが長期遅延しているものがないかという点です。給与の長期未払いは論外ですが、社会保険料の延滞なども大きなマイナスポイントとなります。

また未払金に類似した勘定科目として、未払法人税や未払消費税なども、法定期限に遅延している分がないかを確認されます。確認のために納付書控えの提出を求められる場合があります。

損益計算書の勘定科目

最後に損益計算書について説明します。第1回、第2回のコラムで説明した4つの分析指標、つまり自己資本比率、営業利益率、借入金償還年数、流動比率は主に「割合・%」の概念です。そのため例えば会社規模が極端に小さい場合でも好成績が出る場合があります。

具体例で言うと年商300万円の会社で30万円の営業利益が出ていれば、営業利益率は10%となり好成績を示すことになります。そのため金額自体の大小で評価する必要があるわけです。業種や事業環境、審査する金融機関によって相違がありますが、一つの目安として参考にして下さい。

まずは売上高です。常勤職員3名規模の訪問介護事業所を維持するためには、年商2000万円以上は必要となります。仮にこの額を下回ると「事業として正常に立ち上がっていない」との評価となります。

次に役員報酬です。代表者の役員報酬が極端に少ない、または得ていない状況で営業利益が出ていても、評価の対象にはなり得ません。創業から年数が経っていない場合でも年収300万円以上は確保しておきたいところです。

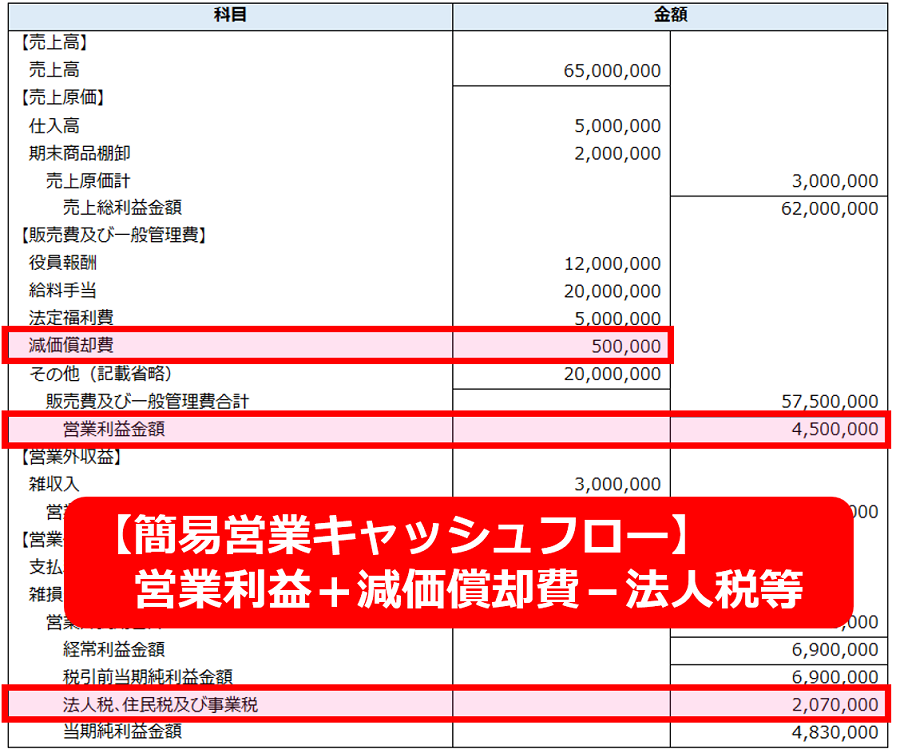

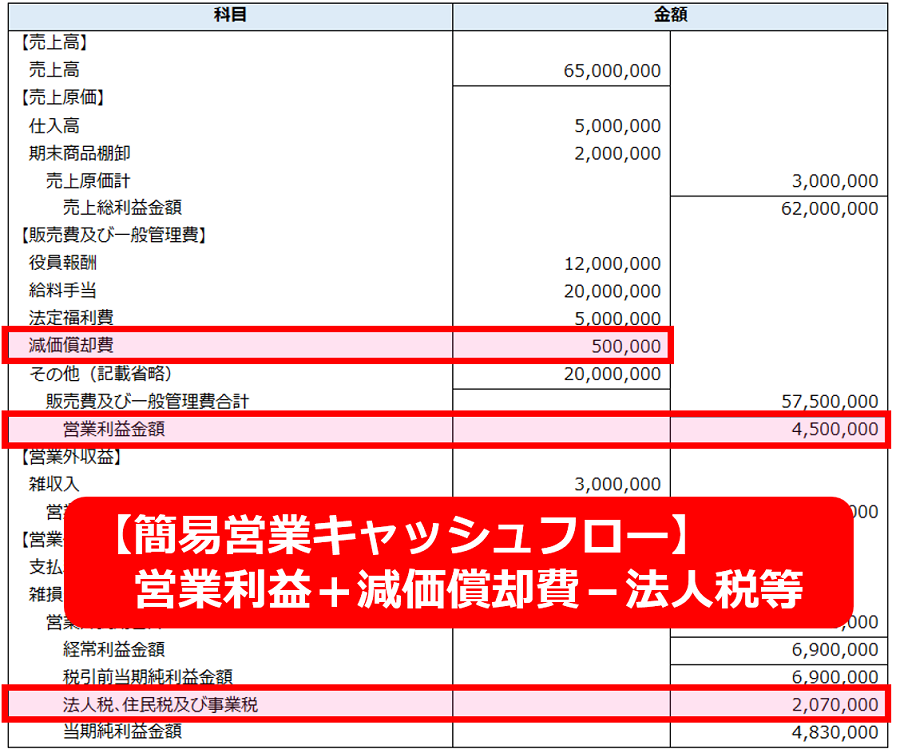

続いて営業利益です。「赤字決算だと融資を受けにくくなる」と聞かれたことがあると思いますが、そもそも営業利益が赤字というのは返済原資がないことを示します。実際の返済原資を示す指標は営業利益ではなく営業キャッシュフローです。

簡易的に営業キャッシュフローを計算する方法としては、営業利益+減価償却費-法人税があります。詳細は第2回のコラムをご参照下さい。

まとめ

以上、第3回目は「金融機関がチェックする決算書の重要項目」をテーマに解説しました。金融機関がどのような観点で決算書を審査するのかご理解頂けたかと思います。最後までご覧頂きありがとうございました。

【この記事の執筆・監修者】

- (いのうえ ごう)

-

※ご契約がない段階での記事に関するご質問には応対できかねます。

ご了承お願い致します。

◆1975年生 奈良県立畝傍高校卒 / 同志社大学法学部卒

◆社会保険労務士・行政書士

◆奈良県橿原市議会議員

◆介護福祉士実務者研修修了

◆タスクマン合同法務事務所 代表

〒542-0066 大阪市中央区瓦屋町3-7-3イースマイルビル

(電話)0120-60-60-60

06-7739-2538

【最近の投稿】

コラムサムネ02-320x180.jpg)

を開業されたお客様の声《GOOD-HOME-ソラーレ様》-300x181.png)