企業の生命線!借入金償還年数・流動比率 「誰も教えてくれない決算分析シリーズ②」

-1.jpg)

-1.jpg)

御社の税理士さんは決算書の見方を教えてくれていますか?また御社の決算書が世間一般と比較してどのような点に問題点があるのか、アドバイスしてくれていますか?このコラムでは「誰も教えてくれない決算分析シリーズ」と題して全3回に渡って決算分析の方法を分かりやすく解説します。第2回は企業の生命線!借入金償還年数と流動比率です。

このコラムの推奨対象者

・自社の決算が世間一般と比較してどのような状態にあるのかよく分からない

・現在の借入金額が適正なのかどうか知りたい

・現在の支払い能力、運転資金が適正なのかどうか知りたい

コラムの信頼性

タスクマン合同法務事務所は、介護障害福祉事業の設立と運営支援に専門特化した法務事務所です。このコラムの執筆時(令和5年5月)現在、介護障害福祉事業の累積支援実績574社。税理士・社労士・行政書士・司法書士が合同しているため、設立手続きだけでなく会社の決算についても総合的にサポートすることが可能です。

読むのが苦手な方はこちらに同じ内容の動画があります。

借入金償還年数

借入金償還年数の計算式

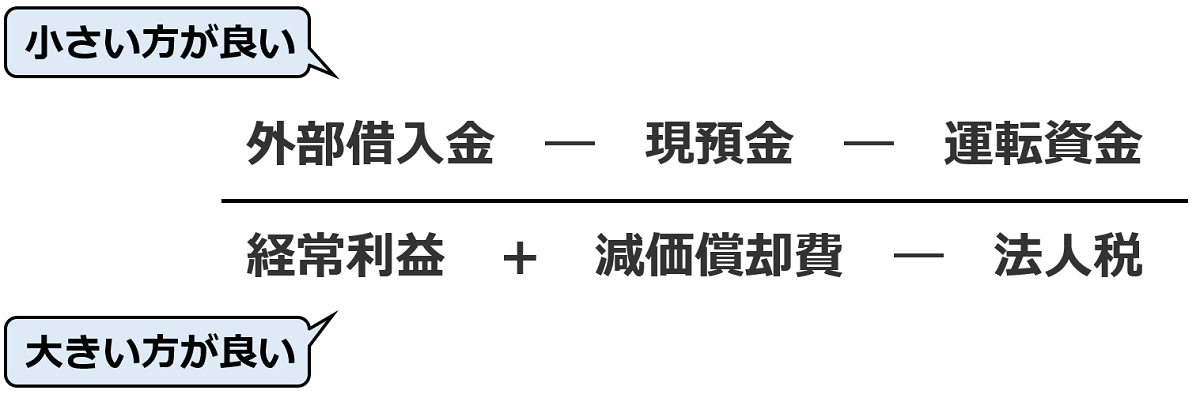

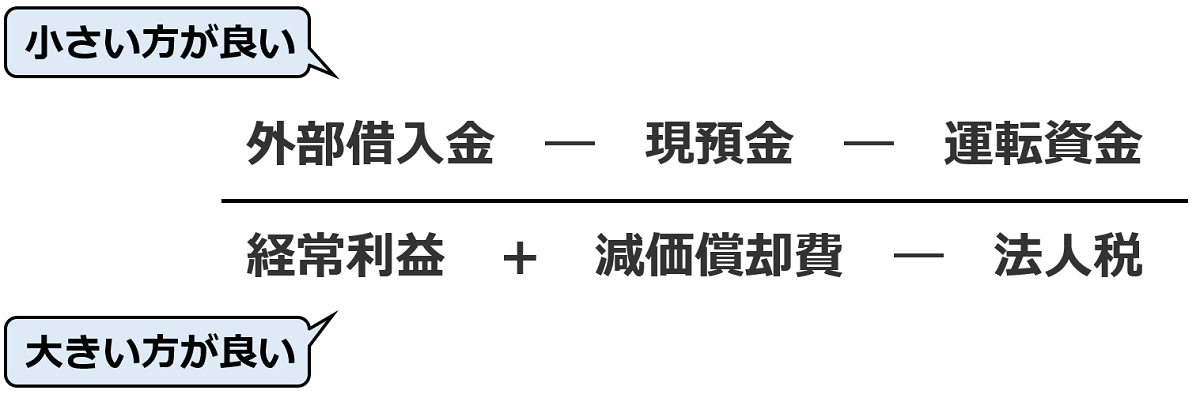

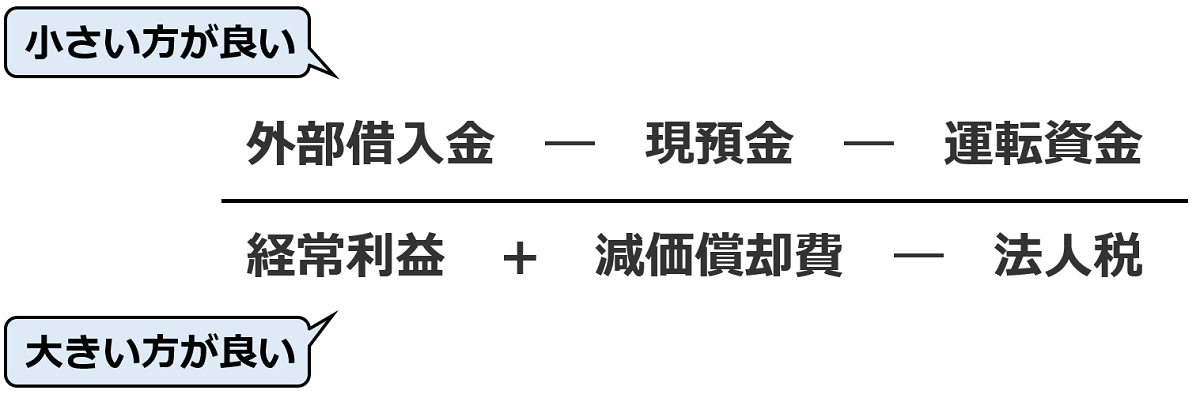

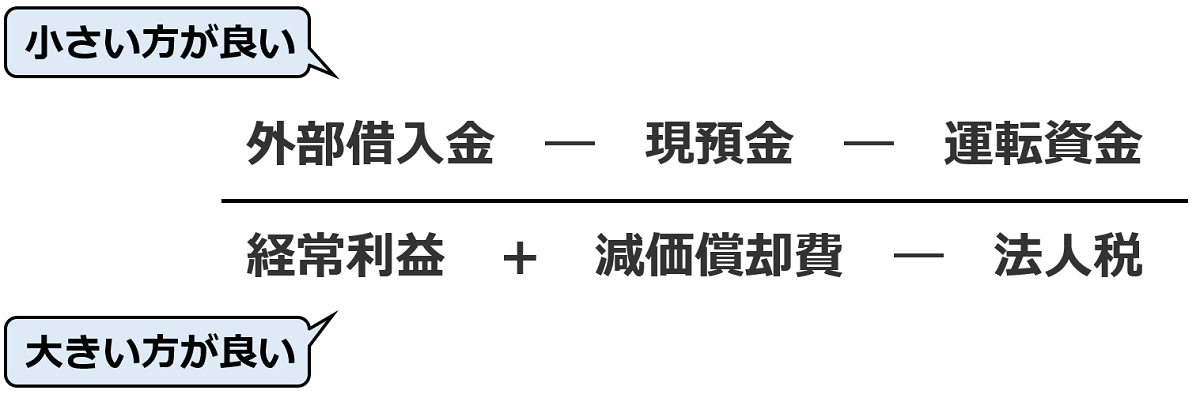

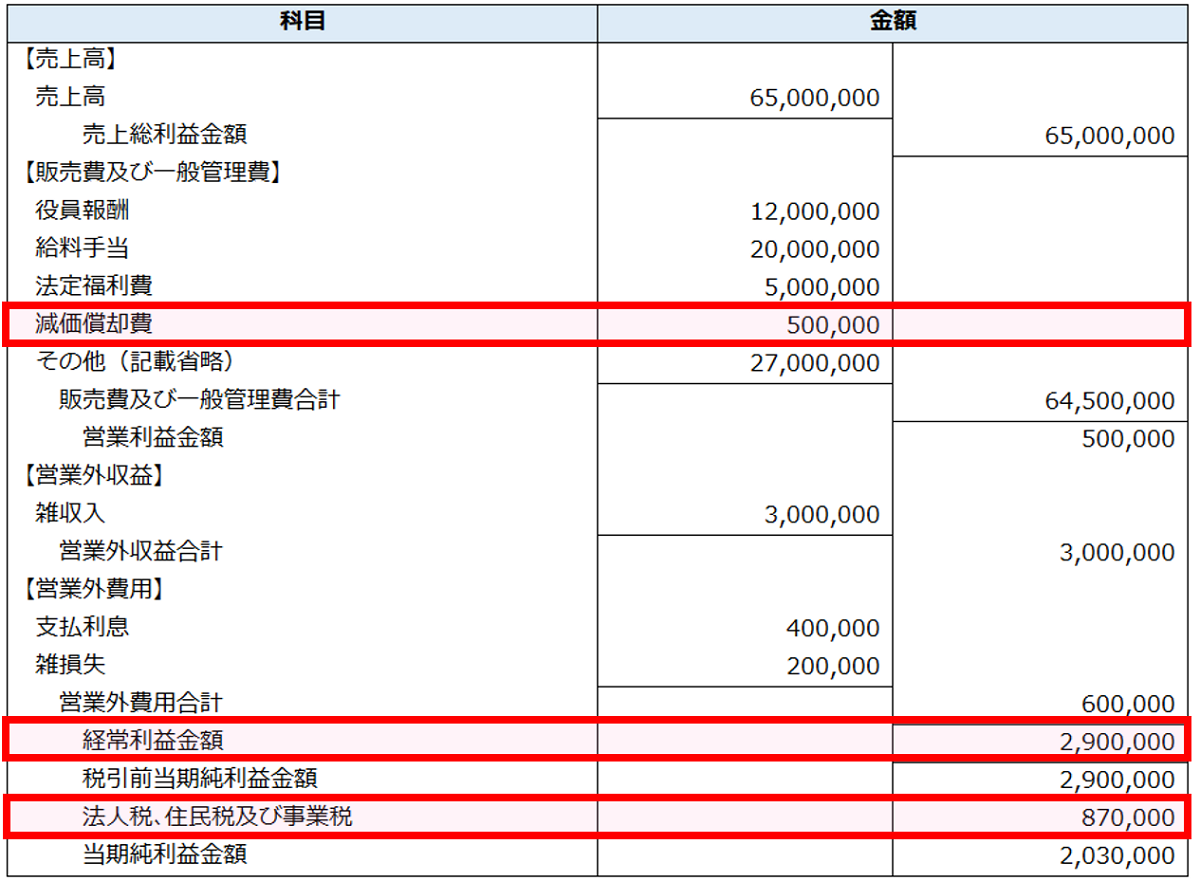

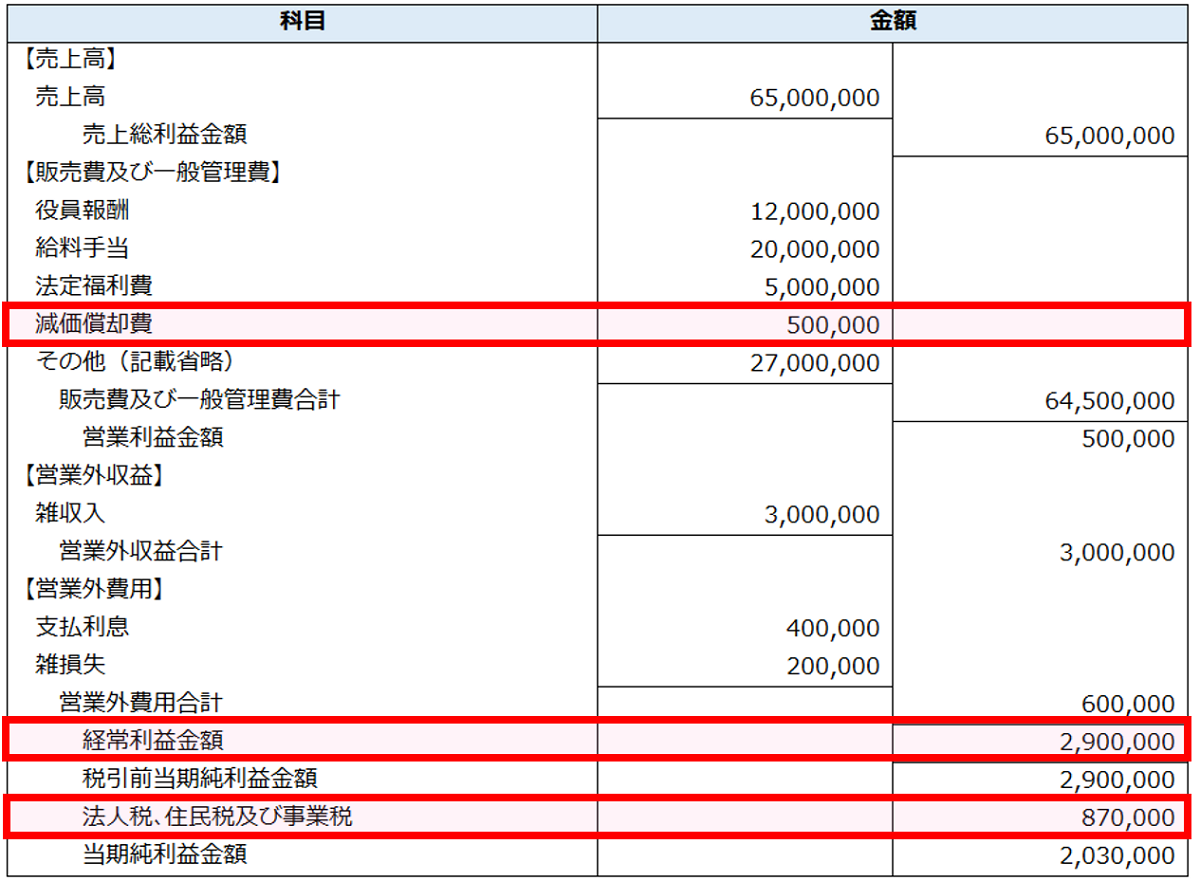

1つ目の分析指標は「借入金償還年数」です。借入金償還年数を端的に説明すると「現在の借入金を何年で返せるか?」ということになります。「借入金償還年数」を求める計算式には様々なものがありますが、ここでは最もポピュラーに用いられている計算式を解説します。計算式はこちらです。

外部借入金 ― 現預金 ― 運転資金

経常利益 + 減価償却費 ― 法人税

この結果が例えば10となれば、借入金償還年数は10年という事になります。借入金償還年数は短い方が財務体質は健全だと判断されるため、分子は小さい方が良く、分母は大きい方が良いわけです。以降、分子と分母に分けて詳しく解説していきます。

借入金償還年数計算式の分子

借入金償還年数の計算式で、分子は「その会社の真の借入金」を示しています。例えば借入金が多い会社でも多額の現預金を保有している場合は、財務体質は健全であるという意味です。分子の内容を詳しく見ていきましょう。

まずは外部借入金から始まります。具体的には金融機関からの借入金のことです。従ってここには代表者や役員からの借入金は含みません。これらは返済の優先度が低く、場合によっては返済自体が不要であるためです。

次に外部借入金から現預金を差し引きします。先ほどご説明した通り、借入金が多い会社でも多額の現預金を保有している場合には、財務体質は健全だと判断されるためです。

さらにそこから運転資金を差し引きします。この点の理解が難しいかと思います。運転資金を分かりやすく言うと「毎月の売掛金と未払金・買掛金の差額」です。これが何を意味しているのかを説明します。

繰り返しになりますが「外部借入金が多い会社でも多くの現預金を持っている場合は財務体質は健全」とご説明しました。さらに踏み込んで言うと、売掛金は近いうちに現預金に変わるため、現預金と同等に考えても良い、となります。しかしそれだけでは偏りが生じます。売掛金の反対の項目があるためです。それが未払金と買掛金です。売掛金が近いうちに現預金に変わる一方、未払金と買掛金は近いうちに現預金を減らす効果があります。

そこで「売掛金と未払金・買掛金の差額分だけを評価しよう」ということでこの差額の事を運転資金と呼び、分子から差し引きするわけです。

運転資金の計算式

売掛金(700万) ― 未払金(400万)= 運転資金(300万)

結果として分子の部分は次の通りになります。

分子の計算式

外部借入金(1800万)― 現預金(500万)― 運転資金(300万)=1000万

借入金償還年数計算式の分母

借入金償還年数の計算式で、分母は「その会社の真の返済能力」を示しています。分子に比べ分母の計算式は簡単に理解できます。

まずは経常利益から始まります。経常利益はその会社の通常運営の中で生じる利益のことです。この経常利益に減価償却費を加えます。この点だけ理解が少し難しいので解説を加えます。

減価償却費とは、固定資産を購入した時にその耐用年数に応じて、少しずつ経費化するときに用いる勘定科目です。その他の勘定科目と大きく異なる点が1つあります。それは減価償却費の金額自体は実際のお金の流出を表すものではないという点です。具体的には数年前に300万円支払って購入した車について、今期に50万円減価償却費を計上した場合でも、今期に50万円が出て行ったわけではない、という意味です。

そのため、経常利益に減価償却費を加えるわけです。これは経常利益自体が減価償却費も含めて計算したものであるため、真の利益計算のために減価償却費を足し戻す、という意味です。ここから法人税を差し引きして分母を求めます。

分母の計算式

経常利益(290万)+減価償却費(50万)― 法人税(87万)=253万

借入金償還年数の適正値

以上のことから、事例の会社では借入金償還年数の計算式は以下の通りとなります。

外部借入金(1800万)― 現預金(500万)― 運転資金(300万)=1000万

経常利益(290万)+減価償却費(50万)― 法人税(87万)=253万

結果、1000万÷253万=3.9年です。一般的には10年以下で適正水準とされていることから、事例の会社は健全だと評価することが出来ます。

流動比率

続いての分析指標は「流動比率」です。流動比率を端的に説明すると「支払い能力が適正かどうか」という事になります。流動比率は、

流動資産 ÷ 流動負債 を%で表現します。業種により適正水準は異なりますが、200%以上を一つの健全水準と考えれば間違いないでしょう。

流動資産も流動負債も決算書にその小計金額の記載があるため、何も考えなくても計算することはできますが、ここでは計算式の意味を含めて解説しておきます。

流動資産と流動負債の意味

流動資産を分かりやすく言うと「現預金そのものとそれに近い勘定科目」という事になります。事例の会社では現預金に売掛金と前払費用を加えたものとなります。

流動資産の計算式

現預金(500万)+売掛金(700万)+前払費用(30万)=流動資産(1230万)

売掛金は近いうちに現預金に変わるため「現預金に近い」と言えます。前払費用は何らかの理由で前払いを余儀なくされただけですので、こちらも「ちょっと前まで現預金だった」と言えます。

一方の流動負債を分かりやすく言うと「近いうちに支払い期限が訪れる勘定科目」となります。事例の会社では以下の計算式となります。

流動負債の計算式

未払金(400万)+未払法人税等(87万)+預り金(50万)=流動負債(537万)

従って事例の会社の流動比率の計算式は以下の通りとなります。

現預金(500万)+売掛金(700万)+前払費用(30万)=流動資産(1230万)

未払金(400万)+未払法人税等(87万)+預り金(50万)=流動負債(537万)

結果、 流動比率は229%です。一般的には200%以上が適正水準ですから、事例の会社は健全だと評価することができます。

まとめ

以上、第2回目は「借入金償還年数・流動比率」をテーマに解説しました。会社の借入金や支払い能力が適正かどうかの分析指標をご理解頂けたかと思います。第3回もご期待ください。

【この記事の執筆・監修者】

- (いのうえ ごう)

-

※ご契約がない段階での記事に関するご質問には応対できかねます。

ご了承お願い致します。

◆1975年生 奈良県立畝傍高校卒 / 同志社大学法学部卒

◆社会保険労務士・行政書士

◆奈良県橿原市議会議員

◆介護福祉士実務者研修修了

◆タスクマン合同法務事務所 代表

〒542-0066 大阪市中央区瓦屋町3-7-3イースマイルビル

(電話)0120-60-60-60

06-7739-2538

【最近の投稿】

コラムサムネ02-320x180.jpg)

を開業されたお客様の声《GOOD-HOME-ソラーレ様》-300x181.png)