経営セーフティ共済と小規模企業共済の違いは何ですか?またどのような税制上のメリットがあるのか教えて下さい。

-

経営セーフティ共済と小規模企業共済の違いは何ですか?またどのような税制上のメリットがあるのか教えて下さい。

-

経営セーフティ共済は全額法人の経費にでき、小規模企業共済は全額個人所得から控除できることから、それぞれの税を減額させる効果があります。

-1.jpg)

-1.jpg)

介護障害福祉事業の経営者必見のノウハウです。経営セーフティ共済と小規模企業共済を上手に組み合わせて節税効果を生むとともに、経営者自身の退職金づくりを計画しましょう。

このコラムの推奨対象者

・税金対策にに関心のある方

・経営セーフティ共済、小規模企業共済を聞いたことがあるが、内容の分からない方

・経営者自身の将来の退職金づくりを計画したい方

コラムの信頼性

タスクマン合同法務事務所は、介護障害福祉事業の設立と運営支援に専門特化した法務事務所です。このコラムの執筆時(令和4年8月)現在、介護障害福祉事業の累積設立支援実績489社。職員42名で運営しています。多くの顧問先から「経営セーフティ共済、小規模企業共済」についてご質問を受けています。このコラムでは経営セーフティ共済と小規模企業共済の仕組みを詳しく解説します。

同じ内容を動画でも解説しています。

経営セーフティ共済

経営セーフティ共済とは?

「経営セーフティ共済」は国が全額出資している中小企業基盤整備機構が運営する共済制度です。正式名称は「中小企業倒産防止共済」と言いますが、機構自らが愛称として「経営セーフティ共済」と呼んでいます。ここでも「経営セーフティ共済」と呼ぶことにします。

>>中小企業基盤整備機構(経営セーフティ共済の説明ページ)はこちら

経営セーフティ共済の本来の目的は、取引先の急な倒産により資金繰りが悪化した場合に、借入ができることにあります。借入可能額は以下の通りです。

借入可能額

・回収困難になった売掛金の額

・それまで掛けた共済掛金総額の10倍

(以上のいずれか少ない額)

売掛金とは「仕事を終えて請求書を発行したが、まだ支払ってもらえていない金額」のことです。経営セーフティ共済は事業運営の中で生じる売掛金未回収のリスクを、共済つまり保険によってカバーする仕組みなのです。

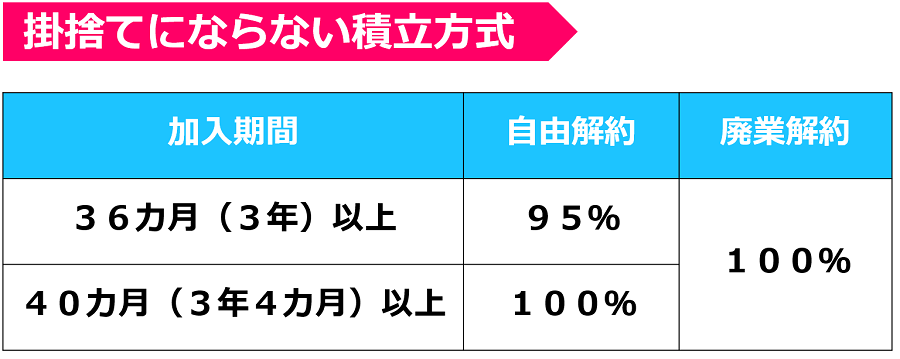

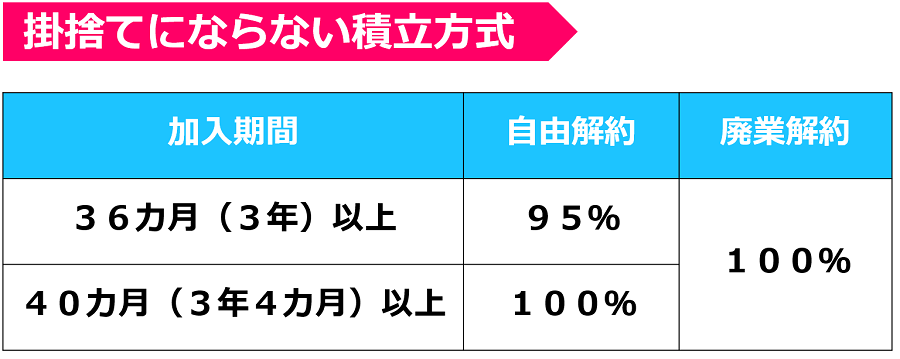

しかも掛金は掛け捨てにならない積立方式であり、一定期間掛けた後は解約時に全額返金されます。例えば36カ月(3年)以上掛金を支払った場合、自由解約で95%、廃業解約で100%返還され、40か月(3年4カ月)分支払った場合は自由解約でも100%返還されます。

しかしここで、

うちは介護障害福祉事業なので、国保連が倒産するなんて有り得ないから経営セーフティ共済は不要では?

との疑問が生じるのではないでしょうか?

実は私が経営セーフティ共済をお勧めする理由は他にあるのです。経営セーフティ共済をうまく使えば、会社の経費を増やして法人税を減額しつつ、経営者自身の将来の退職金を積み立てる効果があるためです。その仕組みを次の項目でご説明します。

経営セーフティ共済と法人税の関係

経営セーフティ共済の特徴をもう一度整理しましょう。

経営セーフティ共済の特徴

・掛金は全額会社の経費

・一定期間経過後の解約で全額返金

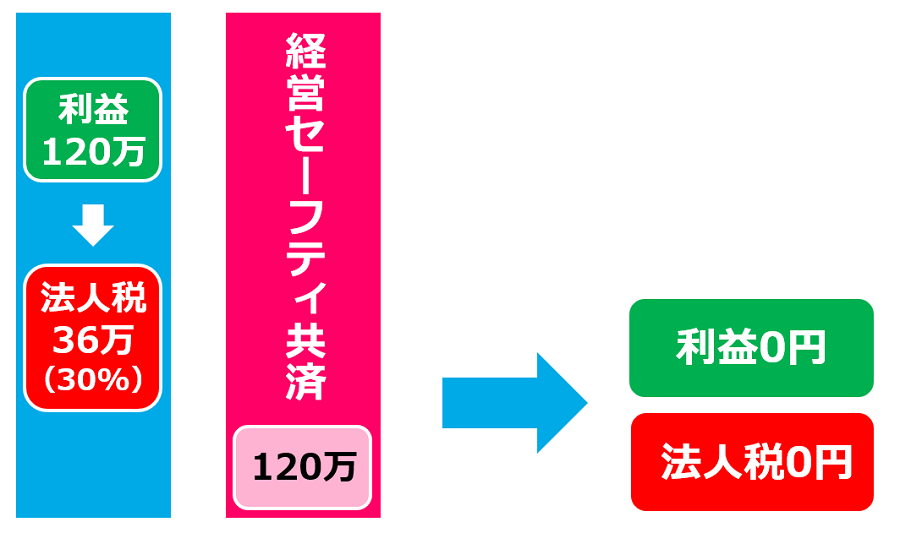

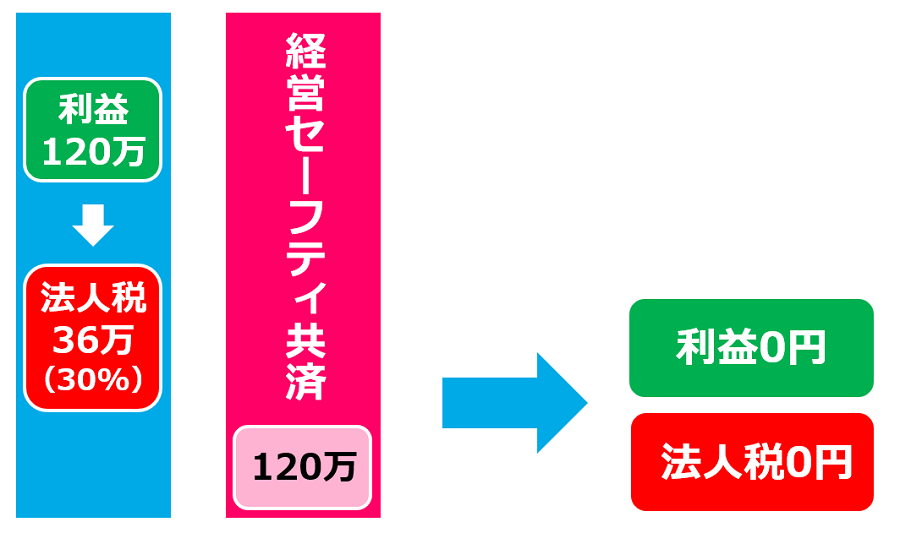

例えばある3月決算の会社で、決算時の予測利益が120万円だとします。このまま決算を迎えると税率30%として法人税は約36万円です。実際には固定で課税される地方税均等割を考慮しないといけませんが、分かりやすく税率を30%とします。これが5年間続くと図のように180万円の法人税を納税することになります。

ここで経営セーフティ共済を使います。経営セーフティ共済は、

・月の掛金を5,000円~200,000円で自由に設定

・支払い方法も月払いと年払いのどちらかを選択

することが出来ますが、ここでは月の掛金を100,000円で設定し、3月中に1年分の共済掛金(100,000円×12カ月=120万円)を支払うことにします。支払った経営セーフティ共済は全額会社の経費にすることができるため、決算時の会社の利益は0円となり、法人税も0円となります。

これが5年間続くと法人税は当然0円となり、経営セーフティ共済の掛金を120万円×5年で600万円積み立てたことになります。制度上、掛金の上限は800万円とされているため、合計6年8カ月(100,000円×80カ月=800万円)継続することで上限に達することになります。ここで経営セーフティ共済を掛止めします。

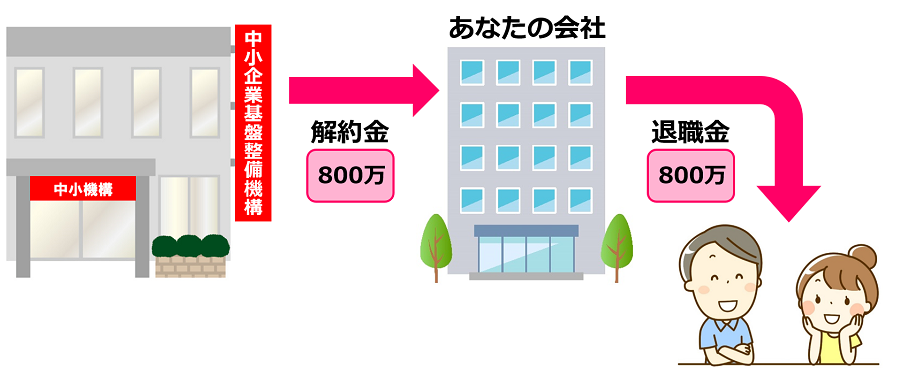

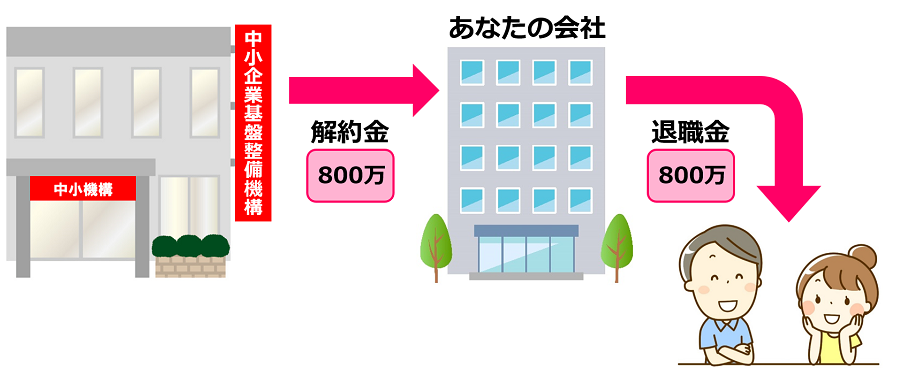

解約時の税制

この状態を維持し、例えば経営者が退職するときに経営セーフティ共済を解約し、800万円全額の返還を受けることで、それを退職金に充当することができます。つまり800万円の積立金が全額会社に入金されるタイミングで、800万円の利益が生じますが、同時に800万円の退職金を支給することで、その利益が相殺される図式を作ることができるわけです。

しかしここで、

退職金を受け取ったら個人の所得税がかかるのでは?

との疑問が生じるのではないでしょうか。

この点もご安心ください。一般的な給与所得とは異なり、退職金には優遇税制が適用されるためです。退職金は勤務年数に応じた優遇税制が取られており、例えば20年の勤務で800万円の退職金が非課税となります。

20年未満の勤務の場合でも、勤務年数に応じた計算ができるため会社の税金と個人の税金をトータルで考えた場合、相当有利な計画となります。この点は改めて別コラムで解説したいと思います。

すでにお気付きでしょうが、経営セーフティ共済の利用により二重のメリットが生じています。二重のメリットとはつまり、

・掛金を支払うときに会社の法人税の節税に繋がるメリット

・掛金を退職金として受け取るときに優遇税制が適用されるメリット

のことです。

ここまで経営セーフティ共済の解約を経営者の退職金と絡めてご説明しましたが、解約理由は他にも例えば、

・急に会社の業績が悪化して赤字になる場合

・新規事業へ進出する年度で赤字になる場合

等の際にも共済を解約し、赤字に充当することができます。

このように経営セーフティ共済は中小企業経営者にとって強い味方なのです。会社設立直後は必要ないかもしれませんが、このような共済制度があるという事は頭の片隅に入れておきましょう。

令和6年10月1日制度改正

令和6年10月1日以降に共済契約を解約し、再度共済契約を締結(再加入)する場合には、解除の日から同日以降2年を経過する日までの間に支出する掛金については、損金(法人)、必要経費(個人)算入できません。

小規模企業共済

小規模企業共済とは?

「小規模企業共済」は「経営セーフティ共済」同様に、国が全額出資している中小企業基盤整備機構が運営する共済制度です。

このコラムの前半でご説明した経営セーフティ共済は、制度をうまく利用することで法人税を節税しながら、経営者の退職金を積み立てる仕組みをご説明しましたが、小規模企業共済はその制度自体がズバリ経営者の退職金積み立てなのです。しかも掛金は全額個人所得から控除されるため、所得税節税効果も兼ね備える優れものです。

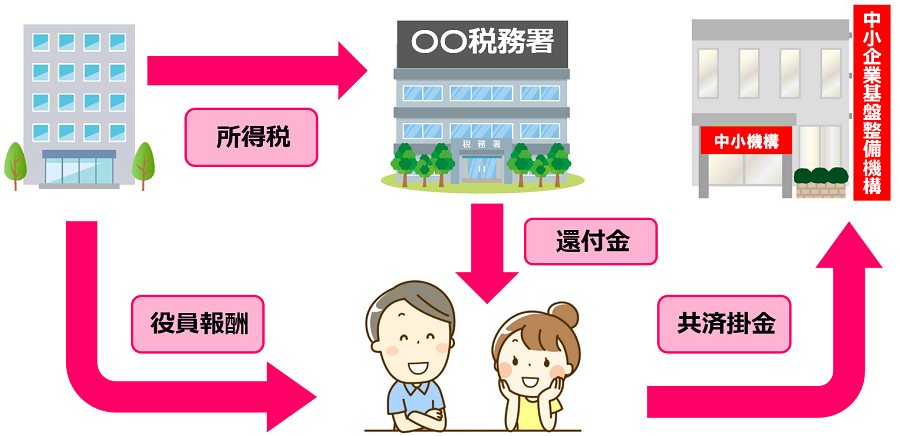

小規模企業共済と所得税の関係

具体的な仕組みをご説明します。

経営者も従業員同様に、会社から給与を受け取ります。経営者向けの給与の事を役員報酬と呼びます。

経営者が会社から役員報酬を受け取る都度、所得税が源泉徴収され会社が税務署へ納税します。この時点の所得税の源泉徴収額は、いわば仮の金額であり、年の最後の年末調整または確定申告をすることにより所得税を最終清算します。

ここで経営者が小規模企業共済に加入するケースを想定してみます。小規模企業共済は、支出した掛金の全額を個人の所得から控除できる(所得を押し下げる効果がある)ため、結果として最終確定する所得税が減少し、還付金が大きくなります。

民間の生命保険の場合、掛金のうち所得から控除できる上限が決まっていますが、小規模企業共済の場合は無駄なく全額が個人所得控除に繋がる点が大きな利点です。

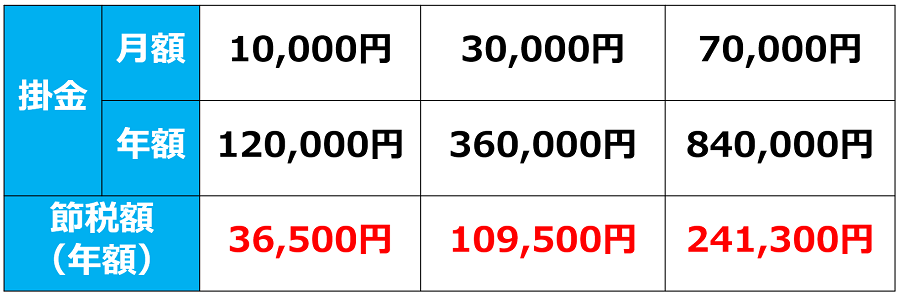

掛金は月額1,000円~70,000円で自由に設定でき、加入後いつでも変更できるという柔軟性のある制度です。もちろん掛金が多ければ多いほど、所得税の節税効果が高まります。

具体例を用いて説明すると、課税される所得が年間400万円の人の場合、ご覧の節税効果を得ることができます。

中小企業基盤整備機構のホームページでは今の年齢、退職時の年齢からシミュレーションできるので一度試してみてはいかがでしょうか?

>>中小企業基盤整備機構(小規模企業共済小規模企業共済)のページはこちら

解約時の税制

小規模企業共済の加入途中で本人が死亡した場合や、事業を廃業した場合には積み立てた共済金を受け取ることができますが、基本的には20年の積立を目指します。例えば月額30,000円を20年間かけ続けた場合、

・掛金の積立合計は 720万円

・給付される共済金は 797万円(77万円お得)

となりますが、退職所得に関する優遇税制により、所得税はなんと非課税となります。このように小規模企業共済は所得税の節税効果と退職金の優遇税制の二重のメリットが生じるわけです。

まとめ

以上、経営セーフティ共済と小規模企業共済の違いとその税制上のメリットについてご説明しました。これから介護障害福祉事業で会社を設立しようと考えている方には是非知って頂きたいノウハウです。

タスクマン合同法務事務所では、税理士・社労士・司法書士・行政書士がそれぞれの専門分野に応じたアドバイスで、起業される方をサポートしています。介護障害福祉分野で会社設立を計画されている方からのご連絡をお待ちしています。

5万円で会社設立&指定申請

介護障害福祉事業 会社設立オールインワンパッケージは、会社設立、指定申請ほか、開業に必要となる全ての法手続きをパッケージにしたサービスです。詳細は左の画像をクリックしてご確認ください。

【この記事の執筆・監修者】

- (いのうえ ごう)

-

※ご契約がない段階での記事に関するご質問には応対できかねます。

ご了承お願い致します。

◆1975年生 奈良県立畝傍高校卒 / 同志社大学法学部卒

◆社会保険労務士・行政書士

◆奈良県橿原市議会議員

◆介護福祉士実務者研修修了

◆タスクマン合同法務事務所 代表

〒542-0066 大阪市中央区瓦屋町3-7-3イースマイルビル

(電話)0120-60-60-60

06-7739-2538

【最近の投稿】