決算・法人税申告|介護障害福祉事業の決算知識【後編】

-1.jpg)

-1.jpg)

法人税計算の仕組みを正しく理解していますか?日々の会計処理がどのような流れで最終決算、法人税申告に繋がっていくのか確認していますか?今回は介護障害福祉事業の経営者のために決算知識を前後編に渡って分かりやすく解説します。後編は決算・法人税申告です。

このコラムの推奨対象者

・決算書と法人税申告書の関連性を理解したい

・法人税申告書 別表四の仕組みを理解したい

・会計上の費用と税務上の損金の違いを理解したい

コラムの信頼性

タスクマン合同法務事務所は、介護障害福祉事業の設立と運営支援に専門特化した法務事務所です。このコラムの執筆時(令和5年7月)現在、介護障害福祉事業の累積支援実績583社。毎月多数の決算と法人税申告にご対応しています。

同じ内容を動画にしています。

法人税の計算の基礎

法人税計算の本題に入る前に、基礎知識から解説します。

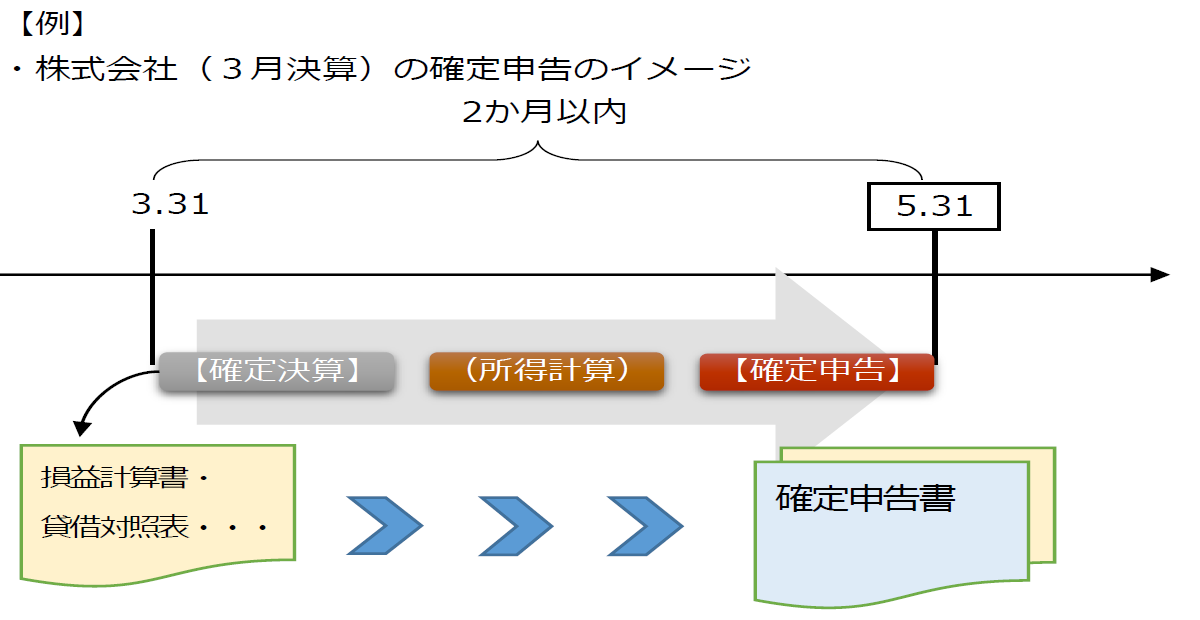

例えば3月31日決算の法人の場合、損益計算書と貸借対照表の確定決算に基づいて所得計算を行い、2カ月後の5月31日までに確定申告書を提出します。個人所得税の確定申告と区別するために、法人税申告書または決算申告書と呼びます。この図で言う「所得計算」というのが、本編での説明の中心となります。

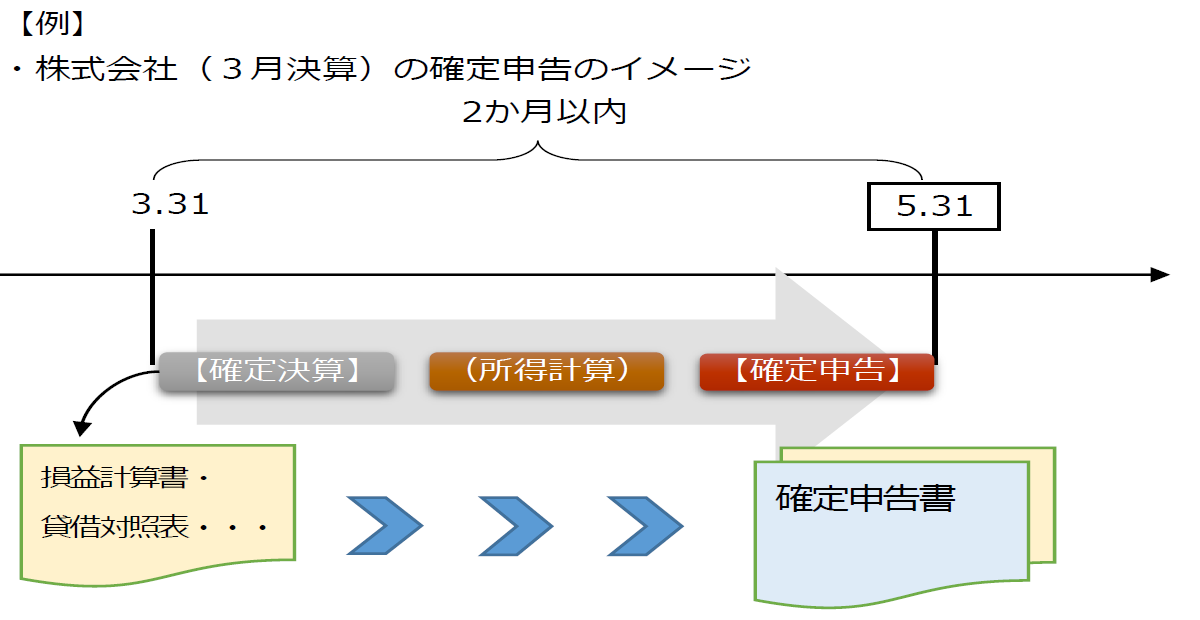

と言うのも、図でご覧の通り会計上の当期利益と税務上の課税所得は必ずしも一致しないためです。

これは会計上の費用の考え方と税務上の損金の考え方に差があることによります。当期利益を計算する上で費用に計上したもののうち、税務上の損金に算入できないものを加算します。具体的には役員報酬、寄付金、交際費、租税公課などのうち税務上のルールに外れるものです。

逆に会計上の費用に計上されていないもののうち、税務上の損金に算入できるものを減算します。具体例として繰越欠損金等を挙げることができます。

このように会計上の当期利益に対して、税務上の加算、減算を行い課税所得を計算し、それに税率を乗じて税額を算出するわけです。

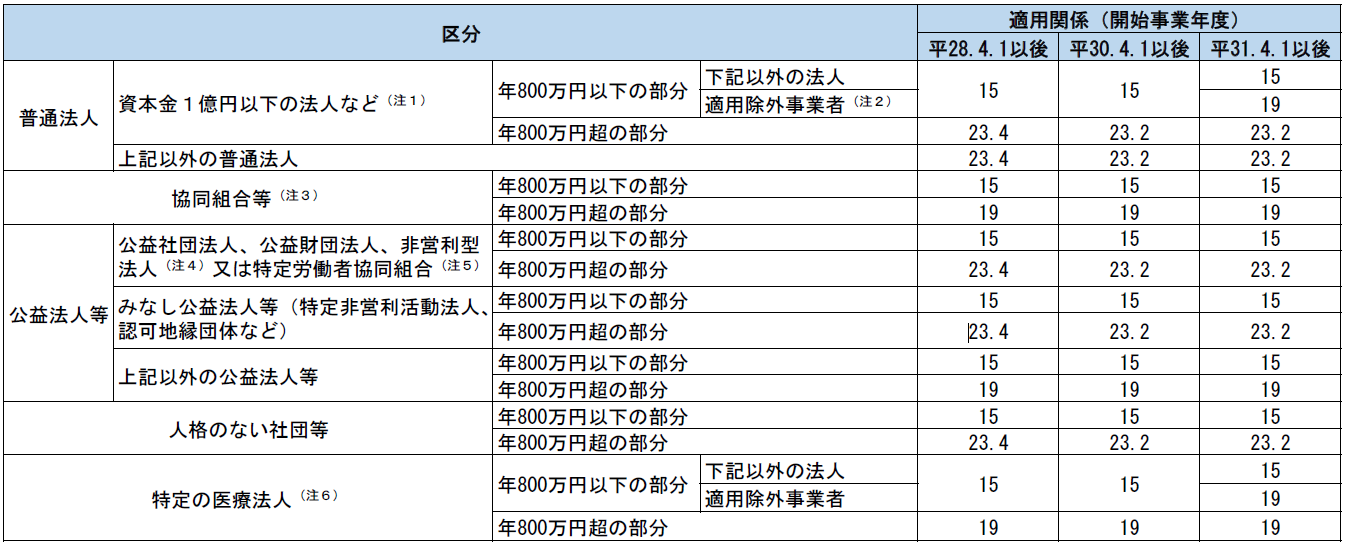

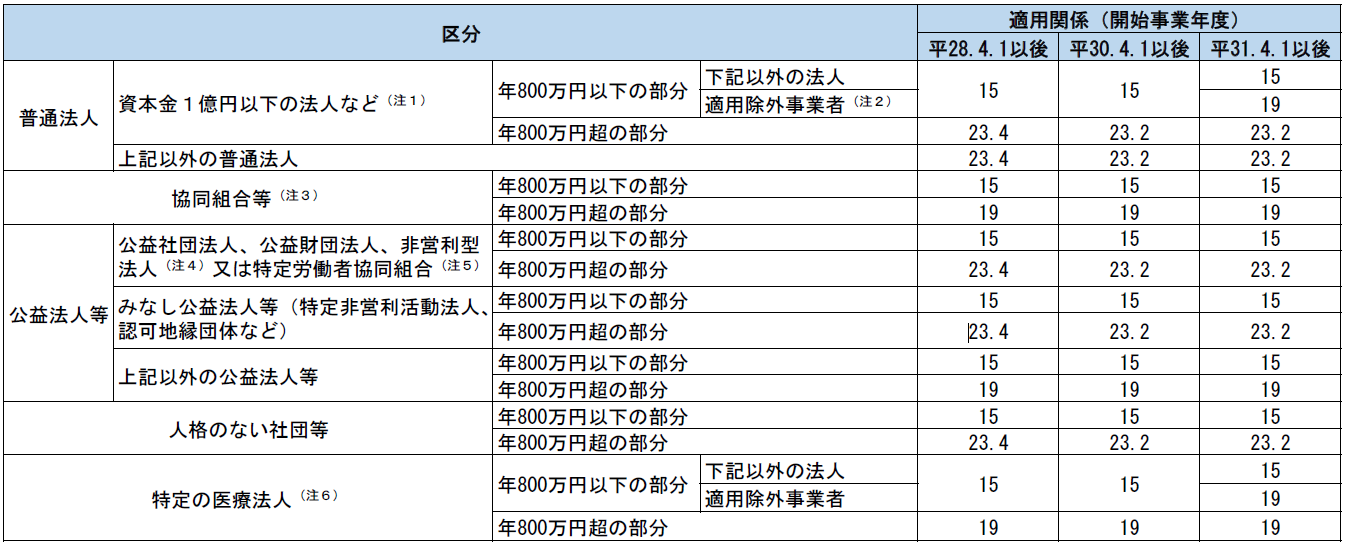

株式会社、合同会社、一般社団法人は普通法人に該当し、資本金1億円以下の場合、課税所得800万円以下の部分に対して税率15%、800万円を超える部分に対して税率23.2%で法人税が課税されます。ちなみに「適用除外事業者」とは直近3年の平均課税所得が15億円を超える法人を言います。

地方法人税は法人税額の10.3%となります。この他、事業税、都道府県民税、市町村民税が課税されますが、いずれも法人税の計算結果に連動するため、法人税計算を中心に解説します。

法人税の計算(別表四)

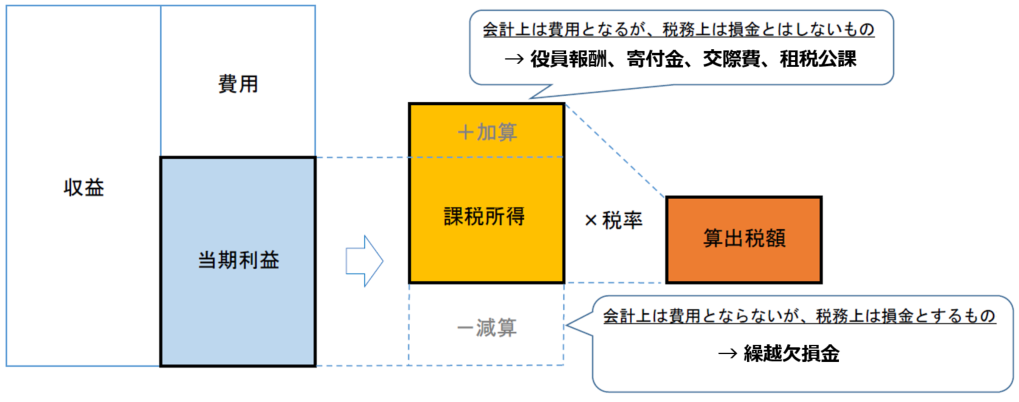

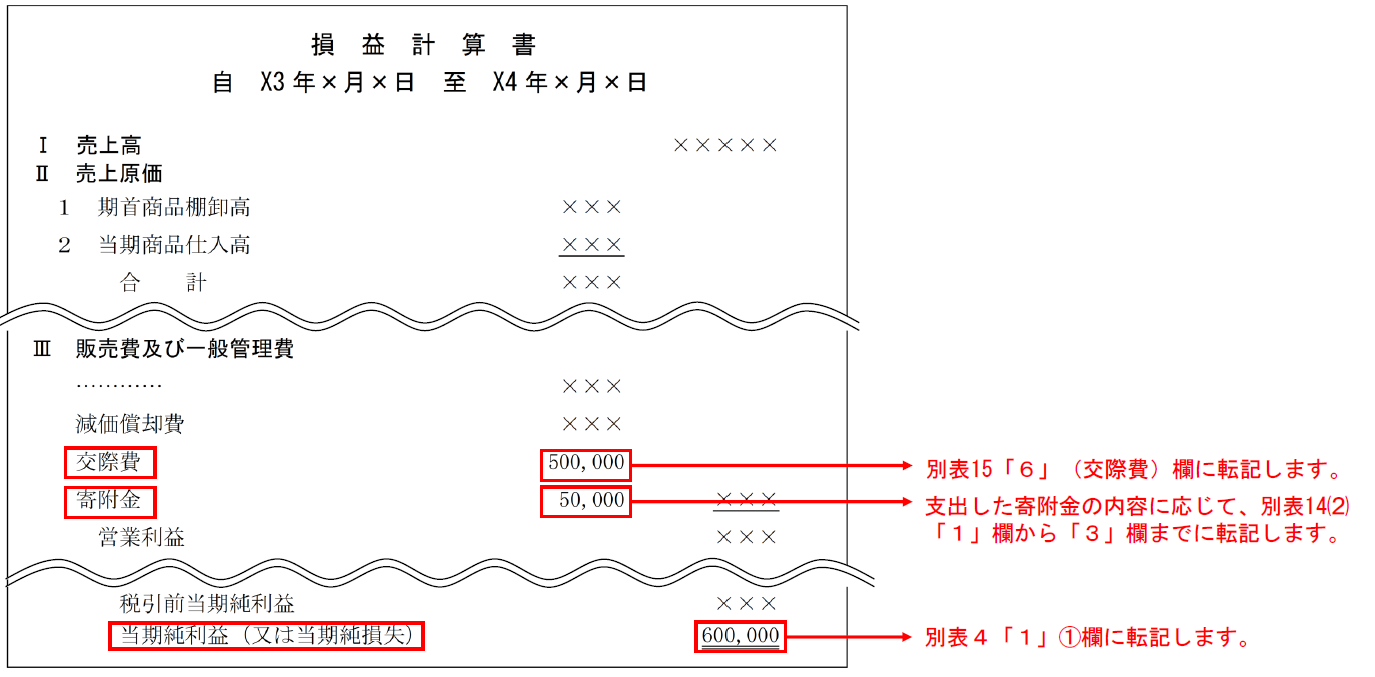

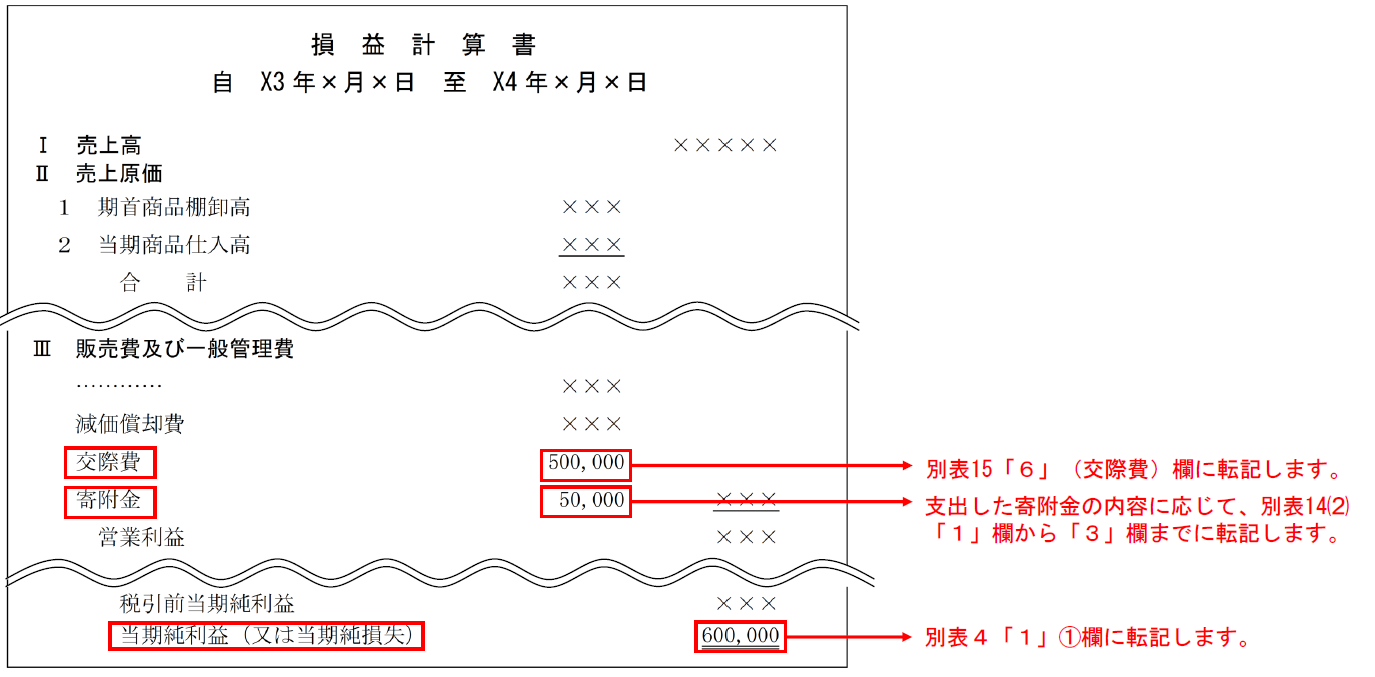

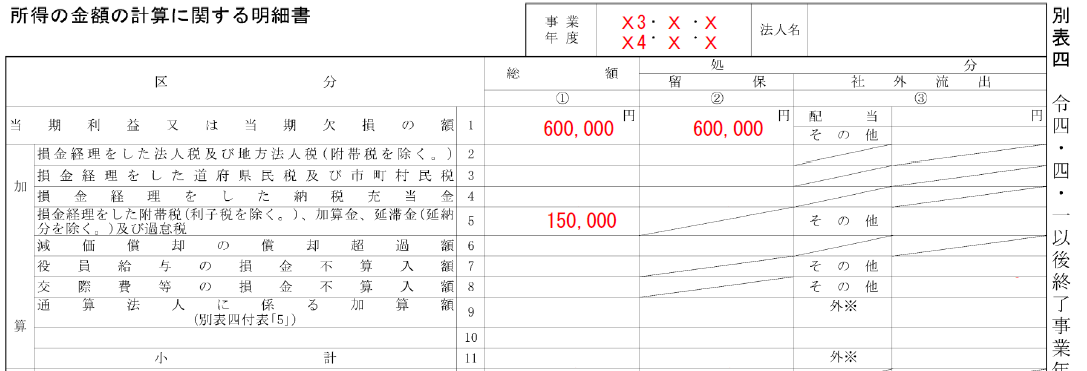

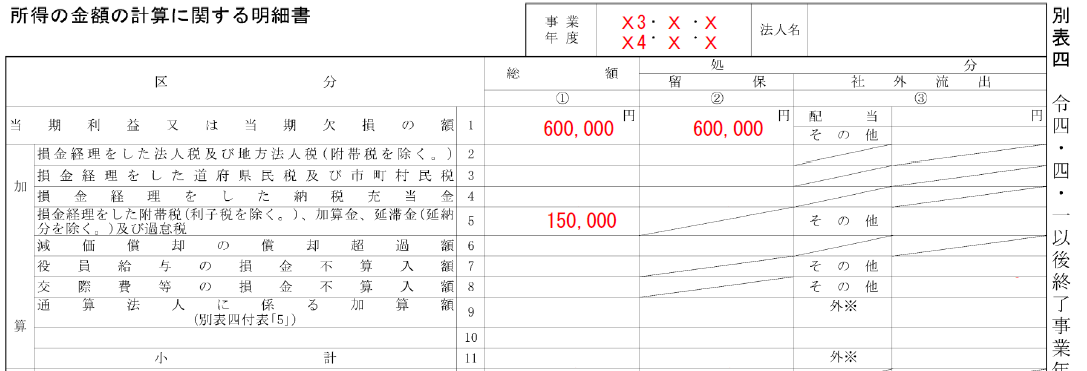

ここでは法人税計算の中心となる別表四について解説します。事例の会社で損益計算書の交際費が500,000円、寄付金が50,000円、当期利益が600,000円だとします。

別表四の当期利益に600,000円と記載します。

ここで例えば会計上で租税公課として費用計上したもののうち、税務上の損金に算入できない加算金や延滞金が150,000円ある場合、加算項目として処理します。この処理により、会計上の当期利益600,000円であったのが、税務上の課税所得750,000円にアップします。

同様に役員報酬や交際費についても、税務上のルールに外れる部分を加算項目として処理します。ここでは会計上費用計上した50,000円の寄付金のうち、38,750円が損金不算入であるものとします。

.png)

.png)

結果として課税所得が788,750円となります。

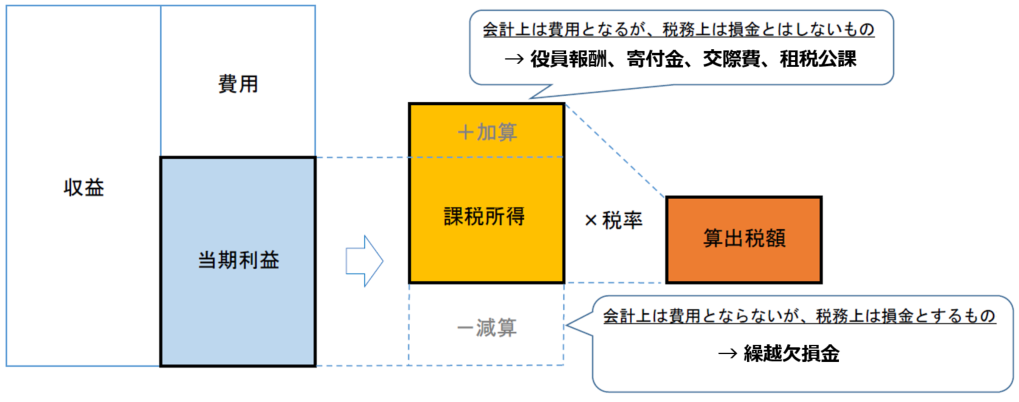

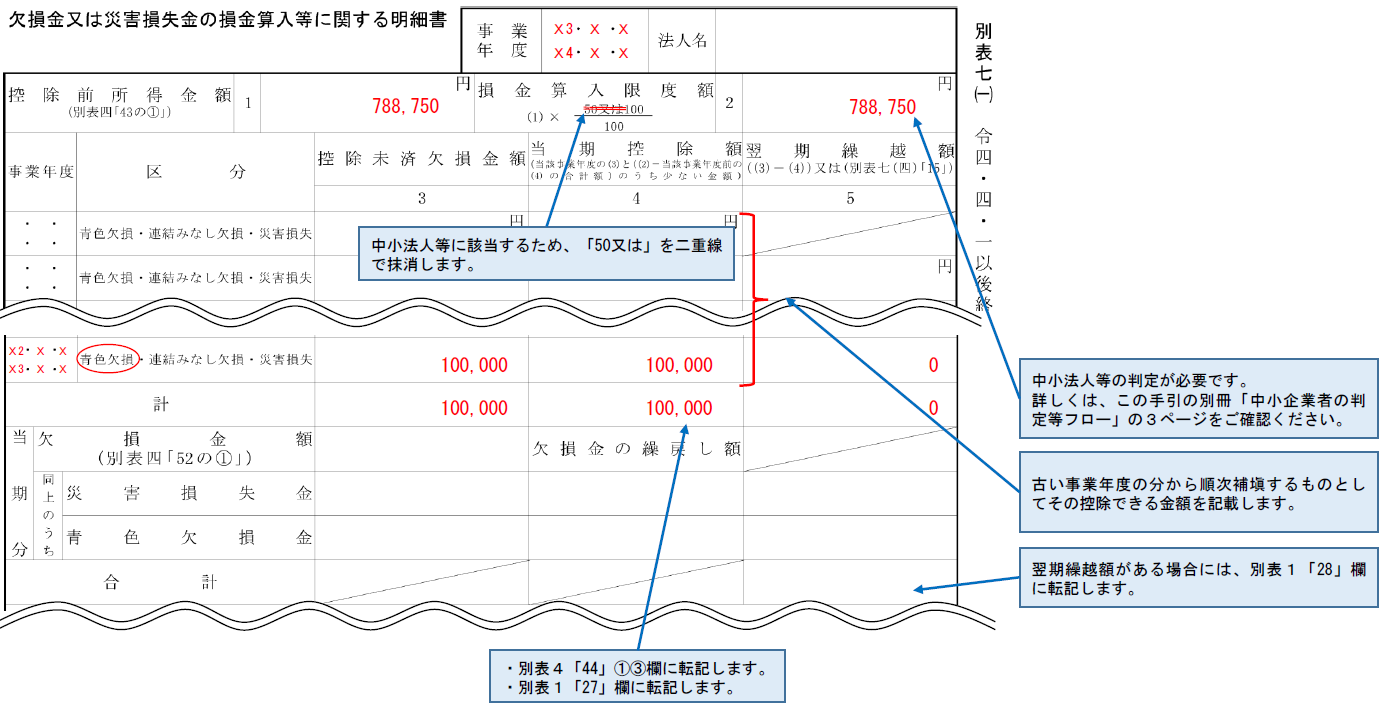

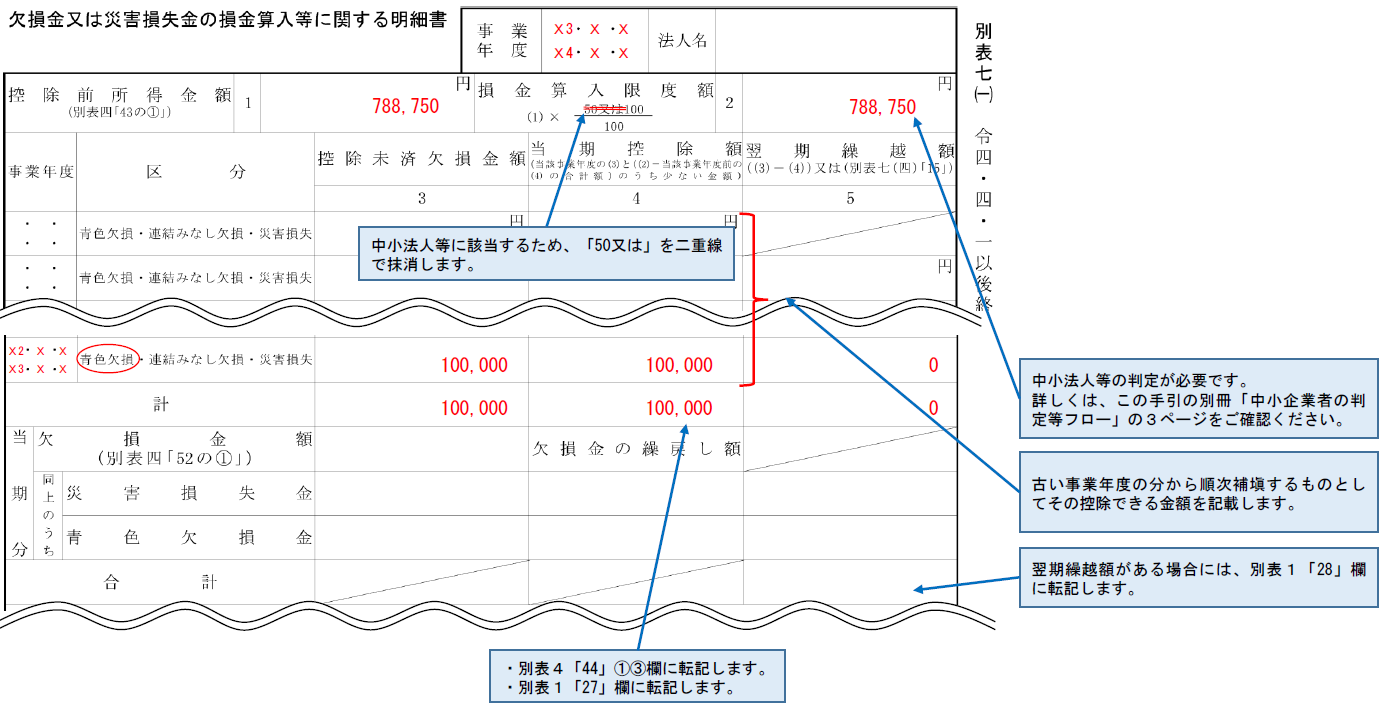

続いて繰越欠損金の処理です。繰越欠損金は別表七で発生年度別に管理し、古い部分から順次取り崩します。平成30年4月以降に発生した欠損金の繰越期間は10年です。事例では前年度に100,000円の欠損金が生じているため、当期の課税所得から控除します。

この欠損金を別表四に記載することで、課税所得が688,750円で確定するわけです。

.png)

.png)

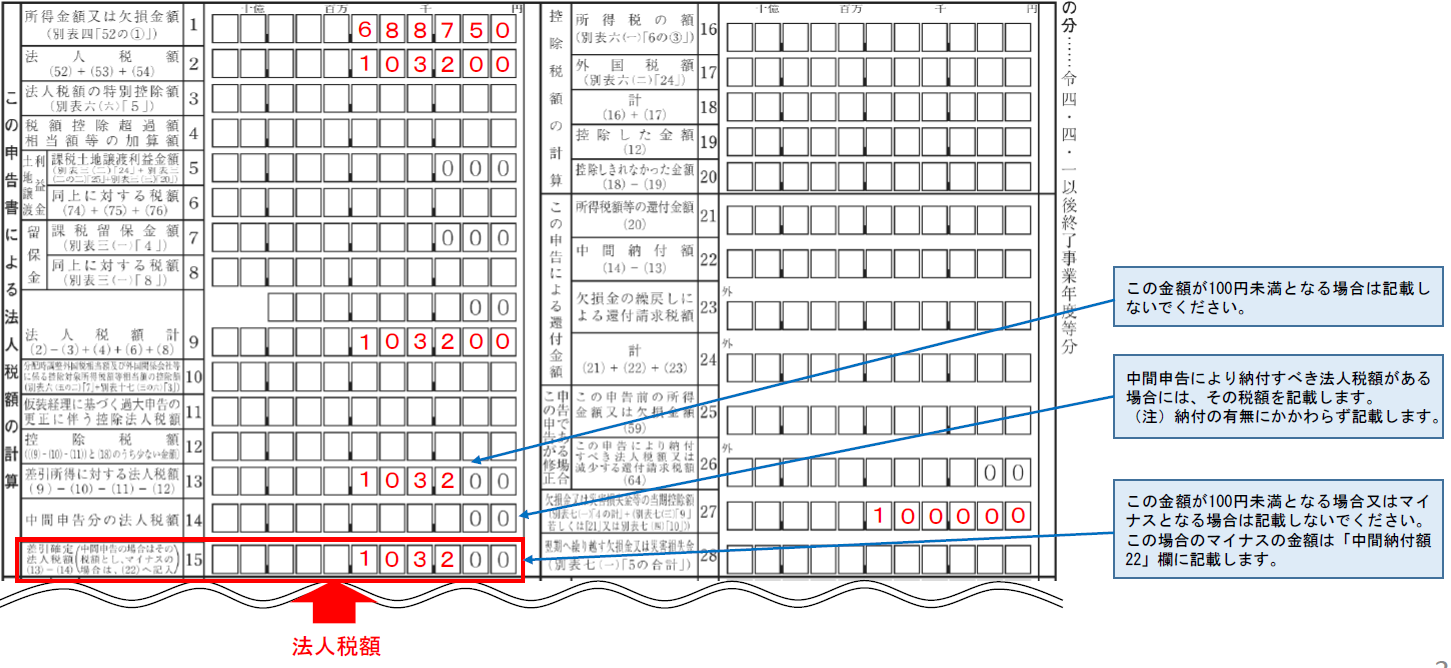

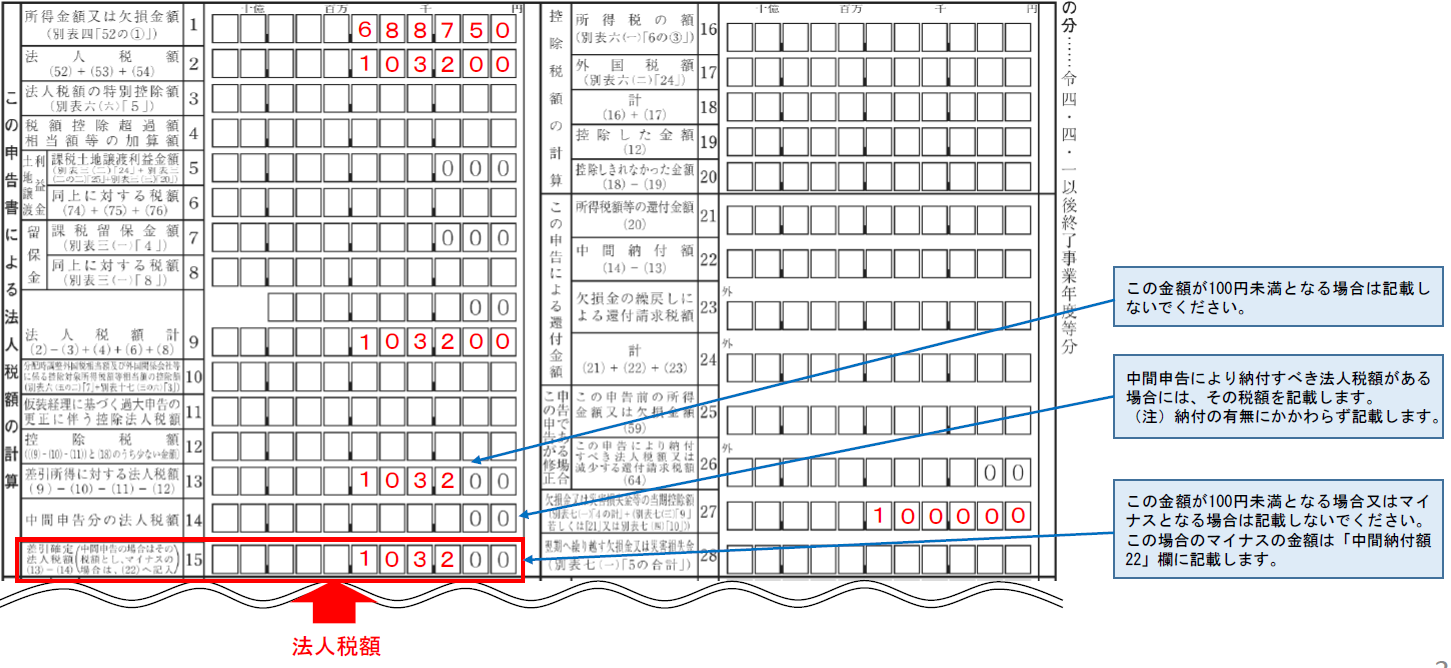

最後に別表一です。

688,750円から千円未満を切り捨て688,000円に税率15%を乗じ、法人税額は103,200円となります。

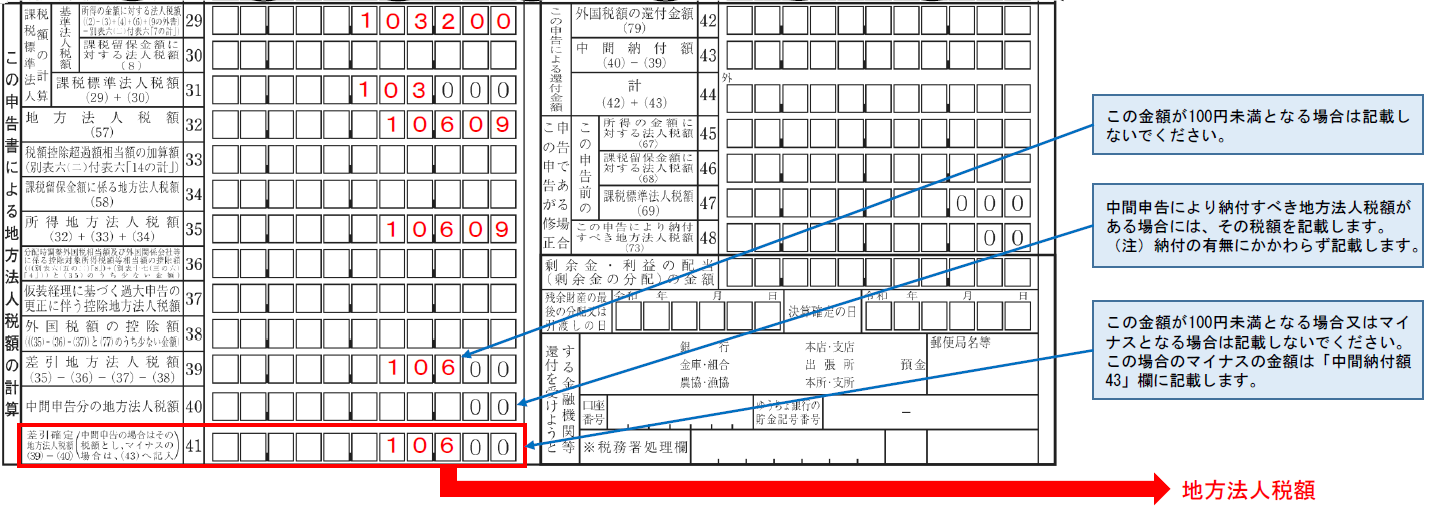

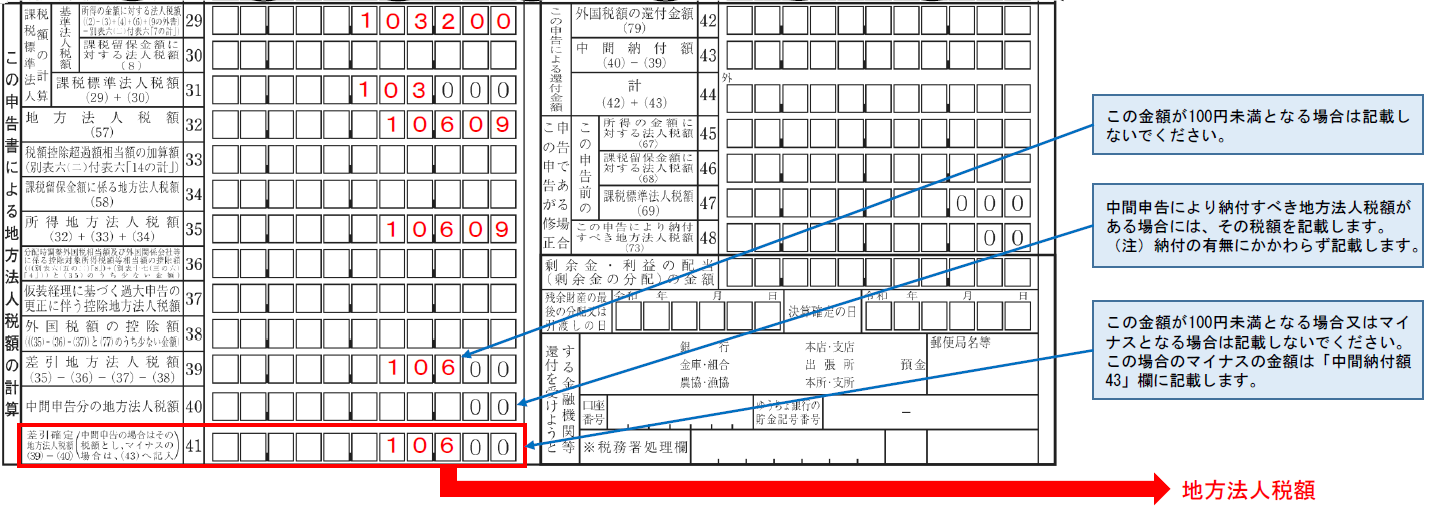

続いて地方法人税です。

法人税額103,200円から千円未満を切り捨て、103,000円に10.3%を乗じ、地方法人税は10,600円となります。法人税、地方法人税の計算は以上です。

勘定科目内訳書

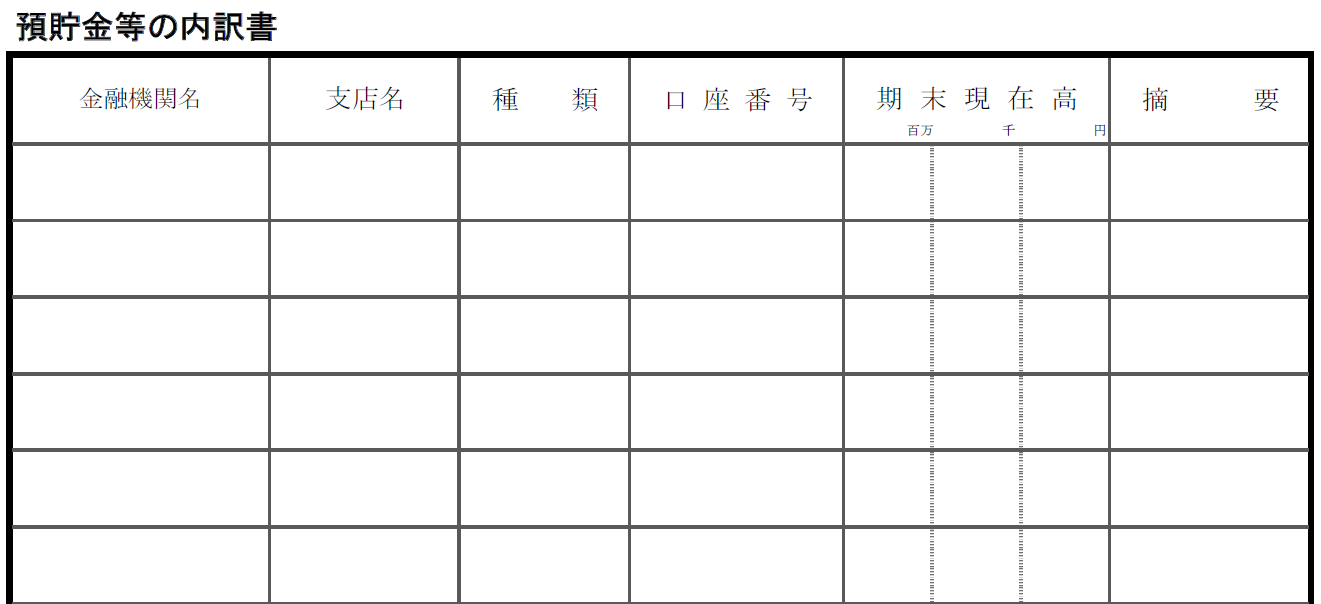

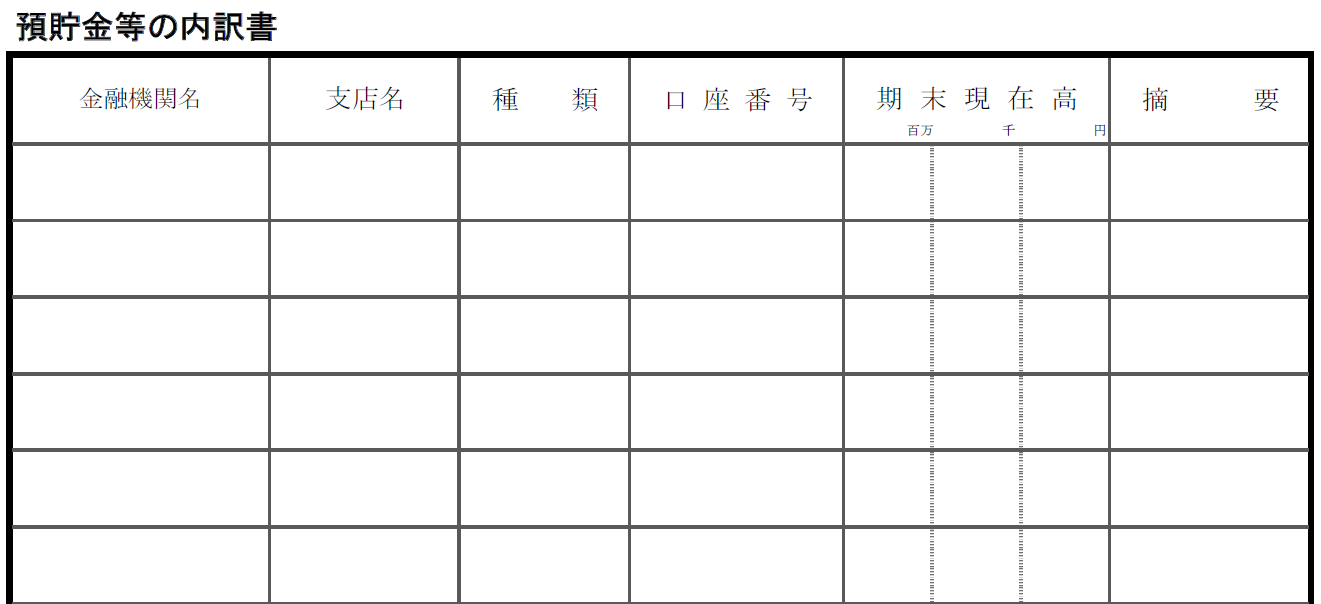

補足的に勘定科目内訳書について簡単に触れておきます。勘定科目内訳書は主に貸借対照表の科目残高の内訳を記載する書類です。具体的には預貯金等の内訳、売掛金・未収入金の内訳、仮払金・貸付金の内訳、買掛金・未払金の内訳等です。

このように貸借対照表科目残高の内訳を相手先ごとに作成する必要があることから、会計ソフトで補助科目を設定し、相手先ごとの残高を明確に区分しておくと効率的に作業が進みます。

また一部、損益計算書科目についても内訳書の作成が求められます。役員報酬、地代家賃、雑収入、雑損失などです。これらの勘定科目も会計ソフトで相手先ごとに補助科目を設定しておくと、効率的に作業が進みます。

まとめ

以上が「介護障害福祉事業の決算知識の後編」決算・法人税申告の進め方です。経営者自身が決算知識を高め、法人税申告書の仕組みを理解する必要がある点をご理解頂けたかと思います。その他の関連コラムも是非ご参照下さい。

【この記事の執筆・監修者】

- (いのうえ ごう)

-

※ご契約がない段階での記事に関するご質問には応対できかねます。

ご了承お願い致します。

◆1975年生 奈良県立畝傍高校卒 / 同志社大学法学部卒

◆社会保険労務士・行政書士

◆奈良県橿原市議会議員

◆介護福祉士実務者研修修了

◆タスクマン合同法務事務所 代表

〒542-0066 大阪市中央区瓦屋町3-7-3イースマイルビル

(電話)0120-60-60-60

06-7739-2538

【最近の投稿】

コラムサムネ02-320x180.jpg)

賃金改善の要件を満たしていない事業所必見!-300x200.jpg)